Trendande ämnen

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Den kommande boomen för kryptooptioner

Robinhood gick all-in på krypto den här månaden och presenterade en @Arbitrum-baserad L2, rullade ut tokeniserade amerikanska aktier för alla som har en plånbok och retade syntetiska aktier före börsintroduktionen av @OpenAI. Det första kryptoderivatet som det levererade var dock perpetuals med ett tak på 3x hävstång, inte optioner, vilket gjorde @RobinhoodApp berömt.

Detta enda produktval fångar ett decennium av evolutionär divergens mellan kryptomarknader och traditionell finans. Traditionella marknader fungerar under CFTC-begränsningar som kräver framtida rollovers och skapar operativ friktion. Amerikanska regler begränsar aktiemarginalens hävstång till ungefär 2x och förbjuder allt som liknar "20x perpetuals". Optioner blev det enda sättet för investerare med $500 att vända en rörelse på 1% i Apple till en vinst på 10%+.

Detta ledde till en explosiv tillväxt på den amerikanska optionsmarknaden. Nästan hälften av denna aktivitet kommer från detaljhandlare som satsar på kortdaterade optioner som löper ut samma dag eller i slutet av veckan. Robinhood byggde sin verksamhet kring att ge snabb, enkel och gratis tillgång till alternativ och tjäna pengar på det via Citadel genom en modell som kallas betalning för orderflöde.

Handelsgapet

Kryptos oreglerade miljö, som enbart handlar med digitala tillgångar utan fysisk leverans, skapade utrymme för innovation. Allt började med @Bitmex eviga framtid. Dessa terminer är unika genom att det, precis som namnet antyder, inte finns något "leveransdatum". De är eviga; Du kan öppna en position som går upp till 100x hävstång på vilken token som helst.

Alternativen är mer komplexa. Investerare måste hantera flera variabler samtidigt: lösenval, underliggande pris, tidsförfall, implicit volatilitet och deltasäkring. De flesta kryptohandlare utvecklades direkt från spothandel till perpetuals, och kringgick helt inlärningskurvan för optioner.

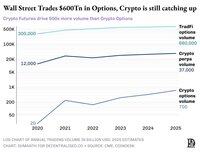

CEX:er som @Binance och @Bybit_Official lutade sig mot perpetuals för att fånga upp detaljhandelns efterfrågan på hävstångseffekt. Förra månaden rensade perp-arenor cirka 3,7 biljoner dollar i nominellt värde. Alla kryptooptioner tillsammans klarade bara 100 miljarder dollar, mindre än 5 % av perp-volymen.

@DeribitOfficial hanterar de största kryptoalternativen CEX ensamma 85 % av detta optionsflöde, vilket belyser hur tunn och centraliserad marknaden är.

Att flytta alternativ på kedjan såg enkelt ut på pappret. Ett smart kontrakt kan spåra strejker och utgångar, deponera säkerheter och reglera utbetalningar utan mellanhänder. Ändå, efter fem års experiment, fångar Option DEX:er tillsammans fortfarande mindre än 1 % av optionsvolymen. Jämför detta med Perp DEX:er, som bearbetar cirka 10 % av terminsvolymen.

Utveckling av On-Chain-alternativ

Optioner kräver en motpart som är villig att ta asymmetrisk risk. Om du köpte ett BTC-samtal för 100 000 dollar förra året och priset flyttade till 115 000 dollar, måste motparten, känd som optionsskrivaren, betala ut dessa 15 000 dollar.

De tar ut en premie baserat på hur sannolikt det är att du kan tjäna pengar, som de beräknar med hjälp av Black Scholes-formeln. Högre volatilitet i den underliggande tokenen leder till högre optionspremier eftersom författare behöver mer kompensation för vildare prisbanor.

1. Den första fasen av protokoll som leddes av @Opyn_ demokratiserade skrivandet genom att låta vem som helst låsa säkerheter och försäkringsoptioner som ERC-20 och tjäna premier. Detta gjorde det möjligt för användare att handla med optioner på ett peer-to-peer-sätt, men gasavgifterna för att prägla dessa optioner brände mer än premierna. Författare var också tvungna att låsa det fulla nominella värdet tills det löpte ut, så kapitalet stod oanvänt i månader.

2. Byggarna samlade sedan ihop säkerheter i AMM-valv, inspirerade av Uniswaps design. @HegicOptions lät handlare köpa en option med ett enda klick medan en priskurva skötte matematiken. Bekvämligheten fungerade, men valvet felprissatt sätter; en skarp ETH-krasch i september 2020 utplånade ett års LP-avkastning och påminde alla om att automatiserad prissättning utan säkring är farlig.

3. Lyra (nu @Derivexyz) försökte lösa det genom att lära valvet att säkra nettoexponering på perpetualer. Säkring halverade neddragningarna, men designen förlitade sig på @Synthetix_io:s DEX-likviditet. När Terra-Luna-paniken tömde dessa pooler misslyckades säkringarna att fyllas och optionsspreadarna ökade, vilket gjorde handel omöjlig.

4. Projekt som @RibbonFinance provat försäkringssamtal som ett sätt att ge avkastning. Insättare skickade ETH till ett optionsvalv som auktionerade ut samtal som löper ut om en vecka. Under tjurmarknaden såg dessa premier fantastiska ut, men när ETH sjönk täckte intäkterna inte längre förlusterna och användarna var fast med sina positioner tills de löpte ut.

5. Slutligen försökte Solana- och Optimism-team som @PsyOptions, @DriftProtocol,@Aevoxyz och Derive att återskapa Deribits orderbok, matcha affärer utanför kedjan och avveckla på kedjan. De tog ombord marknadsgaranter som kunde visa sig vara snäva spreadar. Men tillverkarna var fortfarande tvungna att ställa nya säkerheter för varje ben eftersom de smarta kontrakten inte kunde känna igen att ett kort samtal säkrat med spot medför liten nettorisk. Likviditeten försvann när dessa skapare loggade ut.

Varför optioner kämpar

En marknadsgarant som säljer ett BTC-samtal på 120 000 dollar och deltasäkring med spot-BTC har nästan noll nettorisk. Deribit erkänner detta och tar ut en marginal på den kombinerade nettoexponeringen. De flesta on-chain-designer tokeniserar varje alternativ isolerat, vilket bryter risklänken. Varje säkring binder upp nya säkerheter, så marknadsgaranternas noteringar blir bredare.

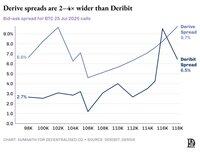

Även om Derive delvis har tagit itu med detta genom att lägga till perpetuals för att möjliggöra korsmarginal inom deras clearinghus, är spreadarna fortfarande betydligt bredare än Deribits; ofta 2-5 gånger fetare för stora positioner.

Jämför det med @HyperliquidX, DEX som nu rensar cirka 6 % av alla perp-volymer och matchar CEX-spreadar. Hyperliquids hemlighet är inte ny matematik; det är VVS. En enda global likviditetspool som kallas HLP finns på andra sidan av varje handel. Handlare ser en orderbok, en finansieringsränta, inga strejknät och inga utgångar. Den kognitiva belastningen är nära noll och UX är smidig. Långa och korta tar motsatta sidor av handeln. När nettoexponeringen blir skev säkrar protokollets riskmotor på externa handelsplatser eller stryper hävstångseffekten.

Att ta sig in på nya marknader är lika smärtfritt. Skapa en pool, lista tillgången och handeln kan börja utan att övertala marknadsgaranter.

Optioner, däremot, splittrar likviditeten över tusentals mikrotillgångar. Varje strike-expire-kombination skapar sin egen marknad med distinkta egenskaper, delar upp tillgängligt kapital och gör det nästan omöjligt att uppnå det djup som sofistikerade handlare kräver.

Författarnas kapital sitter fruset tills det är avgjort, spreadarna förblir breda och den sömlösa UX som driver förövarna förverkligas aldrig. Detta är kärnan i varför on-chain-optioner inte har tagit fart.

Den saknade biten

Ironiskt nog kan infrastrukturen som driver Hyperliquid vara precis vad on-chain-alternativ har missat. Vi har skrivit om Hyperliquids inställning till delad infrastruktur, som skapar den positiva summadynamik som DeFi länge har lovat men sällan levererat. Varje ny applikation stärker hela ekosystemet i stället för att konkurrera om den knappa likviditeten.

Vi tror att alternativ äntligen kommer att komma in i kedjan genom denna infrastruktur-först-strategi. Medan tidigare försök fokuserade på matematisk sofistikering eller smart tokenomics, löser HyperEVM det grundläggande VVS-problemet: enhetlig säkerhetshantering, atomexekvering, djup likviditet och omedelbar likvidation.

Det finns några centrala aspekter av att förändra marknadsdynamiken som vi ser:

1. Efter FTX-kraschen 2022 fanns det färre marknadsgaranter på marknaden som engagerade sig med nya primitiver och tog risk. I dag har det förändrats. Deltagare från traditionella vägar har återvänt till krypto.

2. Det finns fler stridstestade nätverk som kan ta sig an behoven av högre transaktionsgenomströmning.

3. Marknaden är mer öppen för en del av logiken och likviditeten som inte är helt on-chain.

Optioner har Lindy-effekten och volatiliteten, men är svåra för den genomsnittliga individen att förstå. Vi tror att det kommer att finnas en klass av konsumentappar som fokuserar på att överbrygga denna klyfta, med hjälp av LLM:er som kan kontrollera premier och föreslå den mest attraktiva strejken på vanlig engelska.

Läs hela historien här:

9,98K

Topp

Rankning

Favoriter